澎湃新聞記者 戚夜云 綜合報道

(相關資料圖)

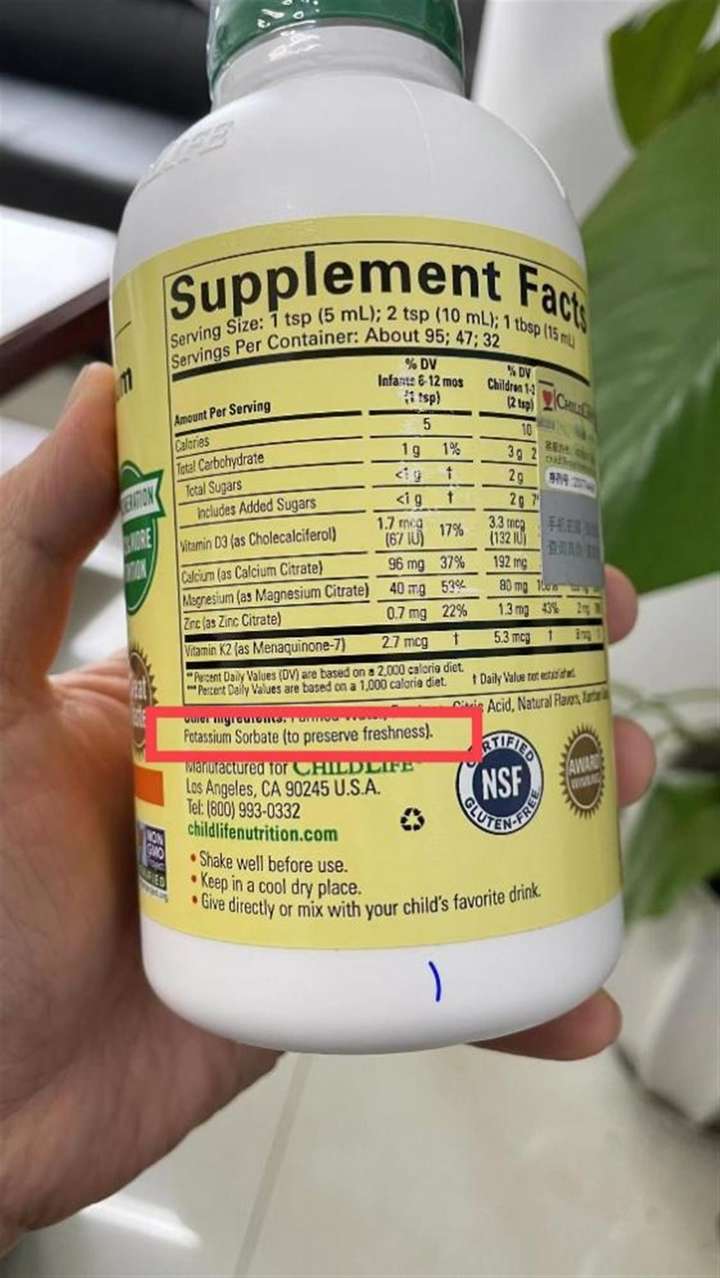

(相關資料圖)

Arm美股上市終局已定。

據英國《金融時報》在當地時間4月11日的消息,軟銀集團創始人兼CEO孫正義在當日將與美國紐交所就Arm的上市計劃達成了初步協議,Arm的IPO最早將在今年秋季發生,并計劃于美國納斯達克上市。

據兩名知情人士透露,孫正義將于本周正式簽署該協議。此舉意味著Arm公司IPO流程已正式邁出第一步,軟銀集團后續將為Arm提交相關上市文件。

公開資料顯示,Arm是軟銀集團旗下英國芯片IP設計公司。2016年,軟銀集團以320億美元收購了Arm,拉開了愿景基金“帷幕”。但短短幾年時間,愿景基金投資組合陷入虧損。2020年,軟銀集團曾計劃將Arm出售給英偉達,但因Arm是全球最大的智能手機芯片IP設計供應商,歸屬問題牽扯到全球半導體產業格局,最終出售方案因監管部門的反對而流產。

2022年,隨著全球科技股暴跌與日元貶值,愿景基金投資收益進一步惡化,軟銀集團在錄得公司成立以來最大幅度單季虧損后,流動性訴求高漲,開始大規模出售旗下各類資產。

此前,在軟銀集團的股權投資組合里,阿里巴巴股票所占比重將近1/4,為軟銀集團唯一可流動的大型資產。但2022年上半年為滿足流動性需求,軟銀集團出售9%的阿里巴巴股票套現345億美元后,阿里巴巴相關資產比重從23%下降至12%。軟銀集團當前最大的股權投資資產為占比達16%的Arm。

當下,軟銀集團正在尋求600億美元的估值IPO。考慮到更高的估值,軟銀集團創始人孫正義在2022年第42屆股東大會上就直接表示,美國是最理想的上市地點。

不過,由于Arm還是英國僅存的居于全球領導地位的技術公司,此前英國政府也在積極介入,爭取Arm在倫敦證券交易所雙重上市計劃。不過,不久前,該計劃最終被軟銀集團否決。

隨著IPO地點的落定,Arm上市最后的懸念只剩,是否能以600億美元的估值進行IPO。

若以半導體產品與設備類目前十大美股的市盈率中位數18倍為參照,Arm的估值約為180億美元,最高若對標英偉達38.84倍的市盈率,那么,Arm估值最高為380億美元。

外媒援引分析師預估數據稱,Arm的估值可能達400億美元(340億英鎊)。

這一估值數字與此前英偉達擬收購價接近,但與孫正義600億美元的預期相去甚遠。英國《金融時報》此前消息稱,為了能夠在今年IPO之前增加收入,提升估值水平,Arm正在改變芯片設計的版稅收費模式,以提高整體的收入與利潤水平。